【回顧展望-國金】美國總統大選主導明年美股 歐股復甦資金流入

2019年踏入尾聲,各華爾街分析師已經為2020年市況作出預測。中美貿易談判影響各地股市整整一年有多,不過,年內聯儲局減息三次,美股屢創新高氣勢如虹。中美貿易戰、英國「脫歐」及經濟衰退的憂慮持續存在,再加上明年是美國總統大選年,有市場分析預期,美股未必再可衝高,相反歐股市場或成明年重點投資。

(iStock圖片)

美國三大股指年內反覆破頂

雖然2019年年初,美股承接上年留下對中美貿易戰的憂慮,但今年開局貿易戰開始出現緩和跡象,兩國願意就經貿問題談判,加上聯儲局「放鴿」訊號明顯。隨著多次經貿高級別磋商完成,第二季中美經濟數據好轉,市場憧憬能夠達成協議,道指曾高見逾26600點水平。不過,中美貿戰局勢自5月出現變化,特朗普突然宣布向2000億美元中國貨品徵收25%關稅,中國反擊向美國徵收600億美元關稅,及後美國更將華為等公司列入出口黑名單,道指於該月低見24800點水平。

美股踏入6月份,反覆情況沒有改善,香港自6月開始出現示威活動,運動持續令全球憂慮,另外,二十國集團(G20)大阪峰會6月底舉行,但並無重大成果。特朗普於8月再向3000億美元中國貨品加徵10%關稅,中方對750億美國貨品作出相應報復,特朗普及後又將5500億美元中國貨上調5%關稅,再列中國為匯率操縱國,即使聯儲局再減息,亦難以幫助美股。幸好兩國願意重返談判桌,道指於9月開始回升至27000點水平。

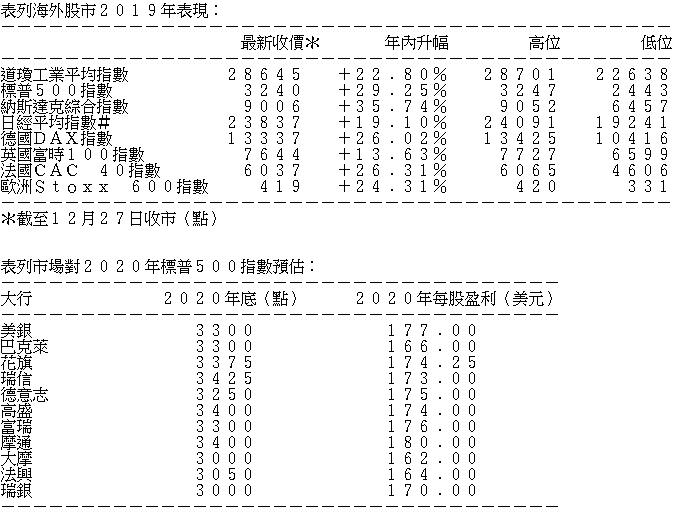

踏入第四季,美股接連上升且創新高,得力於聯儲局再減息,加上英國首相約翰遜領導的保守黨年尾大選中贏得大多數席位,中美達成第一階段貿易協議,道指上周五(27日)再破頂見28701,收28645,今年以來(截至上周五.下同)累計升近23%,標指及納指表現更標青,今年以來分別累升逾29%及近36%。

中美貿易關係持續影響美股

隨著中美今年年底達成首階段貿易協議,並將於明年首周簽署,協議或將會成為總統特朗普競選連任的最大功績,故多間大行對美股的預測,亦加入明年大選的因素。摩根大通策略師Dubravko Lakos Bujas報告指出,在全球經濟復甦且增長推動下,美股明年將延續今年屢創新高的漲勢,加上明年大選年有利經濟增長的言論預期增加,更多潛在資金流入股票基金,故預測標指明年可達3400點。另外,隨著全球經濟周期加快,債券收益率和商品價格將上漲。

不過,花旗集團就視美國大選為利淡因素,並警告大選可能是年內最大的外圍風險,如果民主黨贏得大選,明年稅收可能會提高,嚴格的監管政策或將出台。另外調查顯示,美國第四季失業率上升且企業利潤率趨緊,孳息曲線亦暗示明年股市將出現波動,故存在眾多不確定性,不過,該行亦輕微提高明年對標指目標預測,由3300點升至3375點。

可是,眾多分析當中亦不乏大淡友。德意志銀行首席全球策略師Binky Chadha作為上年最準確預測標指目標的華爾街分析師之一,他最新報告保持明年標指目標不變於3250點,每股利潤175美元。他強調,大選使貿易政策所引發的不確定性更難以消散,而貿易政策正困擾著企業,成為美國和全球增長放緩的原因,故貿易協議未完全達成,風險依然存在。不過,據目前中美雙方公開的資料而言,首階段協議文本的細節依然存疑,故德銀的看法亦不無道理。

聯儲局貨幣政策利短不利長

今年隨著中美貿易戰推進,加上特朗普不斷「出口術」逼使聯儲局主席鮑威爾減息,否則相信今年美國依然留在加息周期之內。聯儲局今年共減息三次,對美股造成不少利好作用,當中更有一次是禦防性的減息,新債王岡拉克亦直言美國債務問題將開始浮現,明年才是真正的動盪。他認為,聯儲局已經意識到至2027年,華府的利息成本佔國內生產總值的百分比將由1.25%升至最少3%,這是一個非常大的增長,故相信未來十年不會出現經濟衰退是愚蠢的行為。他又指,在企業層面公司帳面上的債務水平創下歷史新高,公司債市場可能被嚴重高估,這好像2006年的「次按」危機。

不過,巴克萊銀行美股策略主管Maneesh Deshpande相信,隨著過往經濟放緩,透過聯儲局寬鬆的貨幣政策得到改善,預期明年盈利增長將推動大市上漲,故明年謹慎看好美股,標指年底料將升至3300點,每股利潤166美元。他補充,過往寬鬆周期開始後兩年內,標指平均漲近四成。

美國國債孳息倒掛或再出現

今年8月,美國10年期國債孳息近12年以來首次低於兩年期國債息,市場亦不禁擔心是經濟出現衰退的訊號,聯儲局應在年內減息三次,正如美國銀行短期利率策略主管Mark Cabana簡單總結今年債券市場的情況一樣,美國經濟增長可能不會進一步突破,這限制了長期收益率,但經濟情況又未需要聯儲局大幅削減利率,以支撐短期收益率,或許這就是聯儲局正面對的兩難局面。

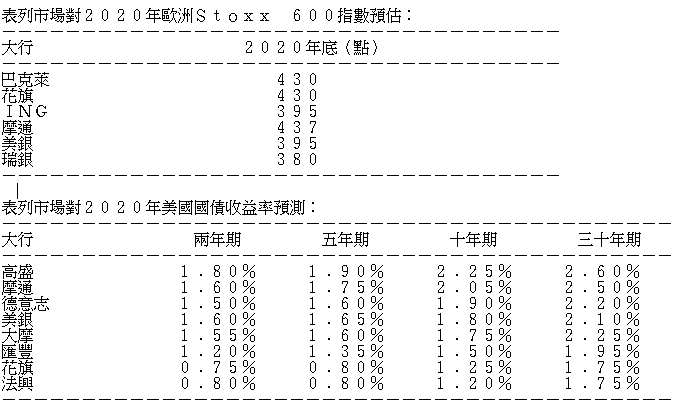

不過,華爾街對明年孳息曲線倒掛重現的恐懼仍然存在,法興銀行美國利率策略主管Subadra Rajappa警告,明年美國經濟可能陷入衰退,明年底十年期美國國債息率達至創歷史新低1.2%。她預期,如果明年經濟數據明顯減弱,美國債息可能會再出現倒掛。如果情況進一步惡化,按照市場預期陷入衰退,聯儲局極可能迅速採取行動,再進行量化寬鬆。高盛首席全球利率策略師Praveen Korapaty預測,明年大多數主要權債務市場的兩年期和十年期收益率之間的差距都會擴大。

花旗美國利率策略師Jabaz Mathai及Jason William就預測,十年期美國國債孳息將於明年跌至歷史低位1.25%,是目前最淡的預測。他們又預計聯儲局今年所稱的周期調整,即三次減息將讓位於完全的寬鬆周期,並在2021年前重新回到零下限。他們預測明年底兩年國債孳息0.75%,五年期息0.8%,十年期1.25%,三十年期1.75%。

英國脫歐存隱憂惟歐股向好

英國首相約翰遜年尾在大選中取得壓倒性勝利,英國脫歐疑似明朗化,不過有意見認為脫歐進程依然存在不確定性,不宜對歐洲股市又樂觀,不過高盛全球投資組合解決方案部門主管Shoqat Bunglawala表示,明年應該重點關注歐元區股票,因為歐股最有可能受惠於經濟復甦。他指出投資者對歐洲的經濟增長前景過於悲觀,而今年歐洲周期類股表現落後於美國同類股票,故歐股明年有望跑贏各個潛在衰退的市場。他亦指明年應堅持持有風險資產,但漲幅將遠遠少於今年。

另外,據巴克萊歐洲股票策略主管Emmanuel Cau表示,明年應將股權重心由美股轉移至歐洲和新興市場,預計歐洲股市將進一步上漲,Stoxx 600明年底目標430點。他強調,歐洲股市今年以來表現仍略遜於美股,但最近已經收復部分跌幅,故明年或可繼續收復之路。他又預計,如果英國和歐盟之間的僵局可以在明年結束,全球投資者可能會再湧向歐英股票市場。

表列外地股指表現及明年預測、美債息預期

2019年美股屢創高位,最終三大股指,道指收28645點;標普收3240點;納指首破九千大關,報9006點。展望2020年,大行普遍認為美股將維持牛市,歐洲股市更可能跑贏美股。

撰文:盧逸文